Cashflow

Geld! Bijna alles om je heen draait erom. Tijdens het boodschappen doen, het ontvangen van je salaris en zelfs al je naar een openbaar toilet moet. Overal kom je het tegen. En nee, niet alleen jij, maar ook bedrijven hebben geld nodig. Daarom letten bedrijven goed op de geldstromen, oftewel cashflows, waar zij mee te maken hebben. In dit artikel leggen we je daarom alles uit over de cashflow.

Wat is cashflow?

Cashflow gaat over de ingaande en uitgaande geldstromen van een bedrijf. Dit is voor bedrijven belangrijk, omdat het een groot deel van hun financiële gezondheid aangeeft. Via cashflows kan een bedrijf namelijk zien of er voldoende geld beschikbaar is om verplichtingen na te komen.

Om de cashflow te berekenen, worden uitgaande geldstromen van de ingaande geldstromen afgehaald.

Binnen de bedrijfseconomie zijn er drie veel voorkomende soorten cashflow:

- De operationele cashflow

- De investeringscashflow

- De financieringscashflow

Let op: cashflow is niet hetzelfde is als winst.

Wat is het verschil tussen cashflow en winst?

Cashflow heeft te maken met ontvangsten en uitgaven in een bepaalde periode, terwijl winst te maken heeft met de opbrengsten en kosten in een bepaalde periode. Het grootste verschil tussen ontvangsten, uitgaven, opbrengsten en kosten gaat over de periode waaraan ze worden toegeschreven:

- Ontvangsten: er komt geld het bedrijf in (bijv. een klant betaalt een broek met achteraf betalen).

- Uitgaven: er gaat geld het bedrijf uit (bijv. het bedrijf betaalt de fabriek die de broek maakt).

- Opbrengsten: er wordt een activiteit ondernomen die geld oplevert (bijv. er wordt een broek verkocht).

- Kosten: er wordt een activiteit ondernomen die geld kost, maar ervoor zorgt dat er opbrengsten behaald kunnen worden (bijv. de broek wordt gemaakt in de fabriek).

In het voorbeeld hieronder laten we het verschil tussen deze vier posten nog eens zien:

Stel, een auto-dealer tekent in december een contract om een auto in te kopen voor €10.000. Dit geld betalen ze in januari. In februari besluit Shirley deze auto van de auto-dealer te kopen voor €15.000 en ondertekent ze het papierwerk hiervoor. In maart maakt ze het geld over. Het resultaat voor de auto-dealer?

- December: €10.000 kosten

- Januari: €10.000 uitgaven

- Februari: €15.000 opbrengsten

- Maart: €15.000 ontvangsten

Cashflow is de hoeveelheid geld die een bedrijf heeft om te besteden aan investeringen, aflossing van schulden en uitkeringen aan aandeelhouders. Wanneer een bedrijf meer geld binnenkrijgt dan het uitgeeft, wordt er gesproken van een positieve cashflow. Wordt er meer geld uitgegeven dan dat er binnenkomt? Dan is er sprake van een negatieve cashflow.

Winst is het bedrag dat een bedrijf overhoudt nadat alle kosten zijn afgetrokken van de inkomsten. Het wordt vaak gemeten als nettowinst. Dit is het verschil tussen de brutowinst (inkomsten min kosten) en de belastingen. Een positieve winst betekent dat een bedrijf winst maakt, terwijl een negatieve winst betekent dat een bedrijf verlies maakt.

In het onderstaande voorbeeld zie je goed dat er een groot verschil kan zijn tussen cashflow en winst.

Bedrijf A heeft een omzet van €100.000 en kosten van €80.000. Dit betekent dat ze een brutowinst hebben van €20.000. Als ze vervolgens nog €5.000 aan belastingen moeten betalen, hebben ze een nettowinst van €15.000. Als ze in dezelfde periode €10.000 aan inkomsten uitgeven en €8.000 aan uitgaven, hebben ze een netto cashflow van €2.000.

Wat is de operationele cashflow?

De operationele cashflow gaat over de geldstroom die ontstaat uit de dagelijkse activiteiten van een bedrijf, zoals de verkoop van producten en diensten.

Een voorbeeld van een bedrijf met een operationele cashflow is een supermarktketen. De supermarkt verkoopt producten aan consumenten en ontvangt hiervoor geld. Dit geld wordt gebruikt om de kosten van de producten en de salarissen van het personeel te betalen. Wanneer de ontvangsten hoger zijn dan de uitgaven, dan heeft de supermarkt een positieve operationele cashflow. Als de ontvangsten lager zijn dan de uitgaven, dan heeft de supermarkt juist een negatieve operationele cashflow.

Wat is de investeringscashflow?

De investeringscashflow gaat over geld dat wordt geïnvesteerd in bedrijfsmiddelen, zoals machines en gebouwen.

Een voorbeeld van een bedrijf met een investeringscashflow is een bouwbedrijf. Het bedrijf investeert geld in grond, materialen en arbeid om een gebouw te ontwikkelen. Voordat het gebouw wordt verkocht of verhuurd, zal het bedrijf geld uitgeven en dus een negatieve investeringscashflow hebben.

Het is hierbij belangrijk om te onthouden dat een bedrijf niet altijd een positieve cashflow hoeft te hebben. Het is soms namelijk nodig om geld uit te geven om in de toekomst geld te verdienen. Denk hierbij aan de bekende kostenpost "Research & Development", oftewel "Onderzoek & Ontwikkeling", die als doel heeft om de positie van het bedrijf in de toekomst te verbeteren. Echter, een bedrijf moet wel altijd voldoende liquiditeit hebben om aan haar verplichtingen te kunnen voldoen.

Liquiditeit is de mate waarin een onderneming in staat is om haar korte-termijn-verplichtingen aan te gaan. Dit is van groot belang, omdat een onderneming die haar verplichtingen niet kan nakomen, meestal in financiële problemen terechtkomt. Een onderneming wordt liquide genoemd als ze haar schulden op korte termijn kan betalen, en illiquide wanneer dat op korte termijn niet lukt.

Cash is het geld dat een bedrijf direct kan gebruiken om aan verplichtingen te voldoen, zoals salarissen, huur en leveranciersrekeningen. Daarom is cash erg belangrijk voor de liquiditeit.

Wat is de financieringscashflow?

De financieringscashflow is een maatstaf voor de hoeveelheid geld die een bedrijf binnenkrijgt of uitgeeft via financieringsbronnen, zoals leningen, aandelenemissies, of aandeleninkoopprogramma's. Het geef aan hoe een bedrijf aan geld komt voor groei en ontwikkeling.

Maar als een bedrijf meer geld uitgeeft aan financieringsbronnen (bijv. rentebetalingen over leningen) dan dat ze binnenkrijgen via financieringsbronnen (bijv. aandelenemissie), ontstaat er een negatieve financieringscashflow.

Verschillende financieringsmethoden

Een bedrijf kan op verschillende manieren aan geld komen. Hieronder laten we kort zien hoe een financieringscashflow ontstaat door middel van leningen, aandelenemissies en aandeleninkoopprogramma's.

Het uitgeven van een lening betekent dat een geldgever geld leent aan een geldnemer. Hierdoor wordt de financieringscashflow van de geldgever verlaagd, en de financieringscashflow van de geldnemer verhoogd. In ruil voor het geld gaat de geldnemer een verplichting aan om dit geld terug te betalen mét rente.

Een andere manier om aan een positieve financieringscashflow te komen, is door een aandelenemissie, oftewel er worden nieuwe aandelen uitgegeven aan beleggers. De beleggers betalen geld aan het bedrijf voor deze aandelen. Dit wordt gebruikt om geld op te halen voor groei-initiatieven. Als het bedrijf succesvol is in zijn groei-initiatieven, kan het bedrijf waardevoller worden. Vervolgens kunnen de aandeelhouders hun aandelen voor een hoger bedrag verkopen.

Wanneer een bedrijf deze aandelen wilt terugkopen van aandeelhouders, wordt er gebruikgemaakt van aandeleninkoopprogramma's. Door de aandelen terug te kopen, vloeit er geld uit het bedrijf. Echter, doordat het bedrijf meer aandelen in haar bezit krijgt, ontvangt het bedrijf daarna vaak ook meer dividend (winstdeling). Een ander gevolg van een aandeleninkoopprogramma kan zijn dat de aandelen in waarde stijgen, omdat de aandelen schaarser worden (het bedrijf haalt namelijk veel aandelen van de markt). Als het bedrijf later besluit opnieuw aandelen uit te geven, ontvangen zij hier daardoor meer geld voor.

Wat zijn de gevolgen van een negatieve cashflow?

Een negatieve cashflow kan verschillende gevolgen hebben voor een bedrijf. Dit is afhankelijk van welke soort cashflow negatief is:

- Negatieve operationele cashflow: dit betekent dat een bedrijf meer geld uitgeeft dan het verdient uit de normale bedrijfsactiviteiten. Dit kan leiden tot geldproblemen, zoals het moeten lenen of verkopen van activa om de rekeningen te betalen. Het kan ook een indicatie zijn van een structureel probleem binnen het bedrijf, zoals een dalende verkoop of stijgende kosten.

- Negatieve investeringscashflow: dit betekent dat een bedrijf meer geld uitgeeft aan investeringen (zoals het kopen van nieuwe machines of eigendommen) dan dat het ontvangt van verkoop van activa. Dit kan leiden tot vermindering van de liquiditeit en een druk op de cashpositie van het bedrijf.

- Negatieve financieringscashflow: dit betekent dat een bedrijf meer geld uitgeeft aan financieringsactiviteiten (zoals het terugbetalen van leningen of het uitgeven van aandelen) dan dat het ontvangt van financieringsbronnen. Dit kan leiden tot een vermindering van de liquiditeit en een druk op de cashpositie van het bedrijf.

Wat is de netto contante waarde?

De netto contante waarde (NCW) is een methode die wordt gebruikt om de huidige waarde van toekomstige cashflows te bepalen, rekening houdend met de rentevoet. De netto contante waarde helpt bedrijven om te bepalen of een investering rendabel is of niet.

Een rentevoet is het percentage dat wordt berekend over een lening of investering. Het is de vergoeding die de lener of investeerder ontvangt voor het uitlenen of investeren van geld. Rentevoeten kunnen vast of variabel zijn.

- Bij een vaste rentevoet blijft het rentepercentage tijdens de gehele looptijd van de lening hetzelfde.

- Bij een variabele rentevoet kan de rentevoet juist veranderen tijdens de looptijd van de lening.

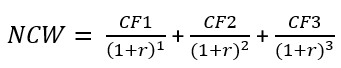

Hieronder staat de formule om de netto contante waarde te berekenen:

Hierbij is:

- CF: cashflow (inkomsten of uitgaven)

- r: rentevoet (rentepercentage in %)

Wanneer de netto contante waarde positief is, is de investering aanvaardbaar. Bij een negatieve netto contante waarde is de investering niet aanvaardbaar en waarschijnlijk niet verstandig voor het bedrijf. Bij meerdere positieve netto contante waarden is degene met het hoogste bedrag het beste.

Voorbeeld:

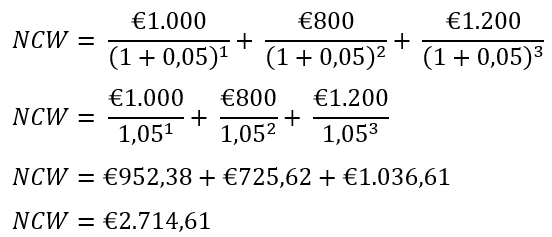

Stel dat de cashflow in het eerste jaar €1.000 is, in het tweede jaar €800, in het derde jaar €1.200, de rentevoet 5% is en er drie jaren in aanmerking worden genomen. Bereken de netto contante waarde.

Dit invullen in de formule geeft:

Video

Wil je alles over de netto contante waarde nog even rustig terugkijken? Kijk dan deze uitlegvideo!

Wat is de terugverdientijd?

De terugverdientijd is een belangrijk begrip in de financiële analyse. Het geeft aan hoeveel tijd het kost voordat een investering zichzelf terugverdient. Dit wordt berekend door de initiële investering te delen door de jaarlijkse cashflow die wordt verwacht als gevolg van de investering.

Voorbeeld:

Peter investeert 1 miljoen euro.

De cashflows zijn als volgt:

- Jaar 1: €300.000

- Jaar 2: €250.000

- Jaar 3: €400.000

- Jaar 4: €150.000

- Jaar 5: €300.000

Let op: kijk goed of je de hele cashflow aan einde van het jaar krijgt of verdeeld over het jaar.

Wanneer je de cashflows aan het einde van het jaar krijgt, kun je het beste naar de cashflows kijken en optellen totdat je redelijkerwijs in de buurt komt van de initiële investering:

- Jaar 1 t/m 3 is bij elkaar opgeteld €950.000.

- Er is nog €50.000 nodig om de initiële investering terug te winnen. Echter, het wordt pas aan het einde van het jaar uitgekeerd.

- Aan het einde van jaar 4 is er €1,1M teruggekomen en is de initiële investering terugverdiend.

Wanneer je de cashflows verdeeld over het jaar krijgt, gebruik je de volgende formule:

- Terugverdientijd = initiële investering / cashflow.

- Jaar 1 t/m 3 is bij elkaar opgeteld €950.000.

- Er is nog €50.000 nodig om de initiële investering terug te winnen. Aangezien het gespreid door het jaar wordt uitbetaald, is het mogelijk om al eerder dan jaar 4 het initiële bedrag te hebben verdiend.

- Dus het duurt 3,3 jaar voordat de investering is terugverdiend.

Aan het gebruik van de terugverdientijd zitten wel enkele haken en ogen. Dit heeft er vooral mee te maken dat de rentevoet niet wordt meegenomen bij deze berekening. Hieronder hebben we de voor- en nadelen van deze rekenmethode in vergelijking met de netto contante waarde in een schema gezet:

| Methode | Voordelen | Nadelen |

|---|---|---|

| Netto contante waarde | Houdt rekening met de interest (rentevoet) | bepalen van rentevoet is lastig door afhankelijkheid van risicopremie. |

| Netto contante waarde | Houdt rekening met de timing van de cashflows. Cashflows die eerder worden ontvangen zijn meer waard en worden meegenomen in de berekening | Rentevoet is afhankelijk van o.a. inflatie en rentetarieven |

| Terugverdientijd | Eenvoudige en snelle berekening | Houdt geen rekening met interest (rentevoet) |

| Terugverdientijd | Helpt bij het bepalen van de snelheid waarmee een investering zich terugverdient. | Verwaarloost de timing van de cashflows, doordat eerder ontvangen cashflows niet mee worden genomen in berekening |

| Terugverdientijd | Cashflows die na de terugverdienperiode binnenkomen, worden verwaarloosd. Ze worden niet meegerekend |

Video

Wil je nog een kort overzicht van wat de cashflow precies inhoudt? Kijk dan deze video: